株式投資を始めると、利益を得る楽しさと同時に、税金のことも気になりますよね。私たちは、株式投資の税金についての疑問を解消し、いつ税金が発生するのかを詳しく解説します。投資を成功させるためには、税金の知識が不可欠です。

株式投資と税金の基本

株式投資を行う際、税金について理解することは重要です。投資による利益がどのように課税されるかを知ることで、適切な対策が可能になります。

株式投資とは

株式投資は、企業の株式を購入し、その企業の成長に伴う利益を享受する行為です。私たちは、長期的な成長や短期的な利益を目指して様々な戦略を使います。主な目的は、株価の上昇や配当金の受け取りです。株式投資を通じて資産を増やすためには、企業分析や市場の動向を常に把握することが求められます。

税金の種類

株式投資には、幾つかの税金が関係します。具体的には、以下の税金が考えられます。

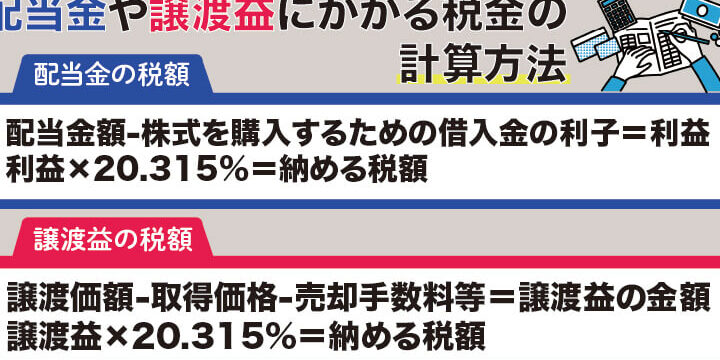

- 譲渡所得税: 売却益に対して課税されます。売却価格から購入価格や手数料を差し引いた利益に対して、15%の所得税と2.1%の復興特別所得税が課されることになります。

- 配当所得税: 株式から得た配当金にも課税されます。所得税が15%、復興特別所得税が2.1%です。これに加え、住民税が5%かかるため、実質的な税率は約20%になります。

- 相続税: 株式を相続する際にかかる税金で、相続された全ての資産に対して適用されます。税率は相続財産の総額に基づいて変動します。

売却益にかかる税金

売却益には税金がかかるため、適切な知識が必要です。私たちが投資を通じて利益を得たとき、その利益に対して税金が課されることを理解しておくことが重要です。

確定申告の必要性

確定申告は、売却益にかかる税金の支払いを正しく行うための手続きです。私たちは、年間の譲渡所得を報告しなければなりません。報告対象は、以下のような売却状況です。

- 株式を売却した利益

- 投資信託の解約益

- 債券の売却による利益

確定申告を行うことで、税金の過不足を適切に清算できます。また、税務署からの問い合わせにもスムーズに対応できるため、安心です。

税率について

売却益にかかる税率は、以下の項目に基づいて決まります。

- 譲渡所得税: 約15%の税率が適用される。

- 住民税: 約5%の税率が課される。

配当金にかかる税金

配当金には特定の税金が課されるため、知識が重要です。私たちは、配当金の税制について詳しく見ていきます。

源泉徴収と確定申告

配当金には源泉徴収が適用される。この場合、企業は配当金を支払う際に、税金を差し引いてから支給します。通常、源泉徴収税率は20.315%です。この税金は、住民税と所得税を含んでいます。税金を差し引かれた後の金額が、実際に手元に残る配当金です。

確定申告が必要な場合もあります。私たちが他の投資所得や控除を利用する際、配当金の総額を報告する必要があります。特に、配当金以外にも様々な収入があるとき、報告が鍵になります。

配当金の税率

配当金の税率は明確です。ここでは、基本的な税率を示します。

| 税項目 | 税率 |

|---|---|

| 所得税 | 15% |

| 住民税 | 5% |

| 復興特別所得税 | 0.315% |

| 合計 | 20.315% |

資産を守るための税金対策

税金対策は、資産を守るために重要な戦略です。特に株式投資においては、利点を最大限に引き出す方法を理解することが求められます。

NISAやiDeCoの活用

NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)は、税金を軽減する強力なツールです。これらの制度を利用すると、配当金や売却益に対する課税が軽減されます。具体的には、NISAでは年間120万円までの投資が非課税となり、iDeCoでは積立金額が所得控除の対象になります。具体例を挙げると、NISAで5年間運用すると、最大600万円が非課税となり、iDeCoでは30年間の積立で386万円(税前)を積み立てられます。

税金の支払い時期

株式投資に伴う税金の支払い時期を正確に把握することは重要です。税金の申告や支払いを適切に行うことで、意図しないトラブルを避けることができます。

売却益の申告期限

株式の売却益には申告期限があります。売却益が発生した年の翌年の3月15日が基本の申告期限です。この期間内に確定申告を行うことで、正しい税額が計算され、過不足なく税金が清算されます。また、売却益の申告がないと、後々追徴課税が発生する可能性があります。これを避けるためには以下のポイントに注意が必要です:

- 確定申告の書類を準備する

- 売却日を把握する

- 資産の売却に伴う実際の利益を計算する

確定申告が遅れると、ペナルティがかかる場合もありますので、余裕を持って準備しましょう。

配当金の課税時期

配当金の課税には、源泉徴収が適用されます。通常は、配当金が支払われたタイミングで税金が差し引かれ、手元に残る配当金には既に税金が含まれています。配当金の課税率は、所得税が15%、住民税が5%、復興特別所得税が0.315%で、合計で20.315%です。このように、配当が発生した際に税金が差し引かれるため、確定申告時には配当金の総額を報告する必要があります。

Conclusion

株式投資における税金の理解は私たちの投資戦略において欠かせない要素です。税金の発生タイミングや種類を把握することで、より効果的な資産運用が可能になります。NISAやiDeCoなどの税制優遇措置を活用することで、私たちの投資利益を最大限に引き出すことができるでしょう。

確定申告の期限を守ることも重要です。税金の過不足を適切に清算するためには、事前に準備を進める必要があります。株式投資を通じて得られる利益を享受しつつ、税金に関する知識を深めていくことが、私たちの成功につながります。